一、契約型基金基本概念

概述

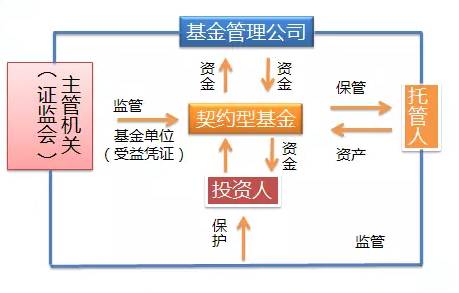

契約型基金也稱為信托型基金,是由基金經(jīng)理人(即基金管理公司)與代表受益人權(quán)益的信托人(托管人)之間訂立信托契約而發(fā)行受益單位,由經(jīng)理人依照信托契約從事對(duì)信托資產(chǎn)的管理,由托管人作為基金資產(chǎn)的名義持有人負(fù)責(zé)保管基金資產(chǎn)。契約型基金通過(guò)發(fā)行受益單位,使投資者購(gòu)買后成為基金受益人,分享基金經(jīng)營(yíng)成果。契約型基金的設(shè)立法律性文件是信托契約,而沒有基金章程。基金管理人、托管人、投資人三方當(dāng)事人的行為通過(guò)信托契約來(lái)規(guī)范。

基金管理人

即基金管理公司,是指憑借專門的知識(shí)與經(jīng)驗(yàn),運(yùn)用所管理基金的資產(chǎn),根據(jù)法律、法規(guī)及基金章程或基金契約的規(guī)定,按照科學(xué)的投資組合原理進(jìn)行投資決策,謀求所管理的基金資產(chǎn)不斷增值,并使基金持有人獲取盡可能多收益的機(jī)構(gòu)。

基金托管人

又稱基金保管人,是根據(jù)法律法規(guī)的要求,在證券投資基金運(yùn)作中承擔(dān)資產(chǎn)保管、交易監(jiān)督、信息披露、資金清算與會(huì)計(jì)核算等相應(yīng)職責(zé)的當(dāng)事人。基金托管人是基金持有人權(quán)益的代表,通常由有實(shí)力的商業(yè)銀行或信托投資公司擔(dān)任。基金托管人與基金管理人簽訂托管協(xié)議。在托管協(xié)議規(guī)定的范圍內(nèi)履行自己的職責(zé)并收取一定的報(bào)酬。

二、契約型基金募集規(guī)則

公開募集的監(jiān)管:

公開募集基金,應(yīng)當(dāng)經(jīng)國(guó)務(wù)院證券監(jiān)督管理機(jī)構(gòu)注冊(cè)。未經(jīng)注冊(cè),不得公開或者變相公開募集基金。公開募集基金,包括向不特定對(duì)象募集資金、向特定對(duì)象募集資金累計(jì)超過(guò)二百人,以及法律、行政法規(guī)規(guī)定的其他情形。公開募集基金應(yīng)當(dāng)由基金管理人管理,基金托管人托管。

(一)基金募集申請(qǐng):申請(qǐng)募集基金應(yīng)提交的主要文件包括:基金申請(qǐng)報(bào)告、基金合同草案、基金托管協(xié)議草案、招募說(shuō)明書草案等。

(二)基金募集申請(qǐng)的核準(zhǔn):國(guó)家證券監(jiān)管機(jī)構(gòu)應(yīng)當(dāng)自受理基金募集申請(qǐng)之日起6個(gè)月內(nèi)作出核準(zhǔn)或者不予核準(zhǔn)的決定。

(三)基金份額的發(fā)售:基金管理人應(yīng)當(dāng)自收到核準(zhǔn)文件之日起6個(gè)月內(nèi)進(jìn)行基金份額的發(fā)售。基金的募集期限自基金份額發(fā)售日開始計(jì)算,募集期限不得超過(guò)3個(gè)月。

(四)基金的合同生效:基金募集期限屆滿,封閉式基金份額總額達(dá)到核準(zhǔn)規(guī)模的80%以上;基金份額持有人人數(shù)達(dá)到200人以上;開放式基金滿足募集份額總額不少于2億份,基金募集金額不少于2億元人民幣,基金份額持有人的人數(shù)不少于200人。

基金管理人應(yīng)當(dāng)自募集期限屆滿之日起10日內(nèi)聘請(qǐng)法定驗(yàn)資機(jī)構(gòu)驗(yàn)資。自收到驗(yàn)資報(bào)告之日起10日內(nèi),向國(guó)務(wù)院證券監(jiān)督管理機(jī)構(gòu)提交備案申請(qǐng)和驗(yàn)資報(bào)告,辦理基金備案手續(xù)。

證監(jiān)會(huì)收到驗(yàn)資報(bào)告和備案申請(qǐng)之日起3個(gè)工作日內(nèi)以書面確認(rèn);確認(rèn)之日起,備案手續(xù)辦理完畢,基金合同生效。基金收到確認(rèn)文件次日,發(fā)布基金合同生效公告。

非公開募集的監(jiān)管:

擔(dān)任非公開募集基金的基金管理人,應(yīng)當(dāng)按照規(guī)定向基金行業(yè)協(xié)會(huì)履行登記手續(xù),報(bào)送基本情況。除基金合同另有約定外,非公開募集基金應(yīng)當(dāng)由基金托管人托管。非公開募集基金應(yīng)當(dāng)向合格投資者(達(dá)到規(guī)定資產(chǎn)規(guī)模或者收入水平,并且具備相應(yīng)的風(fēng)險(xiǎn)識(shí)別能力和風(fēng)險(xiǎn)承擔(dān)能力、其基金份額認(rèn)購(gòu)金額不低于 規(guī)定限額的單位和個(gè)人)募集,合格投資者累計(jì)不得超過(guò)二百人。

三、契約型基金的優(yōu)勢(shì)

1.募集范圍廣泛:

根據(jù)基金業(yè)協(xié)會(huì)對(duì)私募基金登記備案的相關(guān)規(guī)定,私募基金合格投資者數(shù)量上限是200人,而以有限責(zé)任公司或者合伙企業(yè)形式設(shè)立的,投資者人數(shù)上限僅為50人。因此,契約型基金的募集范圍比其他兩種形式的基金募集范圍更廣泛,募集難度也大大降低。

2.專業(yè)化管理,低成本運(yùn)作:

契約法律關(guān)系無(wú)需注冊(cè)專門的有限合伙企業(yè)或投資公司,不必占用獨(dú)占性不動(dòng)產(chǎn)、動(dòng)產(chǎn)和人員的投入。而且契約私募基金通常都采用類似承包的方式支付給經(jīng)營(yíng)者和保管者一筆固定的年度管理費(fèi)用。如果經(jīng)營(yíng)者和保管者的年度管理費(fèi)用超過(guò)了這筆數(shù)額,投資者將不再另行支付。

3.決策效率高:

在契約框架下,投資者作為受益人,把信托財(cái)產(chǎn)委托給管理公司管理后,投資者對(duì)財(cái)產(chǎn)便喪失了支配權(quán)和發(fā)言權(quán),信托財(cái)產(chǎn)由管理公司全權(quán)負(fù)責(zé)經(jīng)營(yíng)和運(yùn)作。所以,契約型基金的決策權(quán)一般在管理人層面,決策效率高。

4.免于雙重征稅:

由于契約型私募基金沒有法人資格,不被視為納稅主體。因此只需在收益分配環(huán)節(jié),由受益人自行申報(bào)并繳納所得稅即可。此外,目前我國(guó)的公募基金均采用契約方式設(shè)立,而公募基金享有較多的所得稅優(yōu)惠政策。

5.退出機(jī)制靈活,流動(dòng)性強(qiáng):

契約型私募基金的一大優(yōu)勢(shì)就是其擁有靈活便捷的組織形式,投資者與管理者之間契約的訂立可以滿足不同的客戶群。在法律框架內(nèi),信托契約可以自由地做出各種約定。契約可以有專門條款約定投資人的靈活退出方式,這是因?yàn)樵诩闲磐械牟煌腥酥g沒有相互可以制約的關(guān)系,某些委托人做出 變動(dòng)并不會(huì)影響契約型私募基金存續(xù)的有效性。此外,未來(lái)允許通過(guò)交易平臺(tái)轉(zhuǎn)讓契約型基金份額的可能性也較大,也將大大提高基金份額的流動(dòng)性。相比較而言,公司型基金和有限合伙型基金必須嚴(yán)格按照相關(guān)法律程序退出,往往面臨繁雜的工商變更手續(xù)。

6.資金安全性高:

在三種組織形式中,契約型基金具有最高的資金安全性,契約架構(gòu)中可設(shè)定委托人、受托人和托管人三方分離的制度安排。受托人可以發(fā)出指令對(duì)資金加以運(yùn)用,但必須符合契約文件的約定,否則托管人有權(quán)拒絕對(duì)資金的任何調(diào)動(dòng)。另一方面,沒有受托人的專門指令,托管人無(wú)權(quán)動(dòng)用資金。除此之外,還可以設(shè)置 監(jiān)察人對(duì)私募基金的管理運(yùn)用進(jìn)行監(jiān)督和制約,這是保障資金安全的又一重要制度安排。而公司制和有限合伙制基金在制度要求上沒有托管人這一保障環(huán)節(jié),更多的要依靠監(jiān)事會(huì)或有限合伙人對(duì)管理人的監(jiān)督,具有潛在的管理人攜款潛逃的風(fēng)險(xiǎn)。

四、契約型基金的實(shí)際操作

操作流程

1.募集前找托管人,銀行或者證券(必須具備托管資質(zhì)),然后簽署相關(guān)協(xié)議,讓托管人開戶;

2.募集期跟投資者簽訂基金合同;

3.基金成立資金到賬,不一定資金真實(shí)到賬,至少有兩個(gè)人就行;

4.基金備案去基金業(yè)協(xié)會(huì)備案,獲得基金代碼,此周期最長(zhǎng);

5.基金投資賬戶開立,管理人提供資料,托管人完成。

優(yōu)勢(shì)

1、不必再通過(guò)通道發(fā)行,簡(jiǎn)化了發(fā)行流程;節(jié)省了通道費(fèi)用(現(xiàn)在的通道費(fèi)用大約為0.4%左右,之前的通道費(fèi)用不僅更高而且還會(huì)設(shè)保底金額)。

2、避免了很多投資限制:

比如通道機(jī)構(gòu)會(huì)在私募基金的投資策略中設(shè)置投資限制條款,限制個(gè)股比例、多空單、倉(cāng)位等;私募機(jī)構(gòu)不能自己下單,只能通過(guò)授權(quán)給通道機(jī)構(gòu)統(tǒng)一下單等。

3、手續(xù)簡(jiǎn)便:

僅需通過(guò)基金合同約定各種法律關(guān)系,避開了成立企業(yè)(有限合伙制或公司制)所需的工商登記及變更等手續(xù)。

4、投資者人數(shù)優(yōu)勢(shì):

單只契約型基金的投資者人數(shù)累計(jì)不得超過(guò)二百人,投資門檻 100萬(wàn)元(《證券投資基金法》);而通過(guò)通道發(fā)行的私募基金只有 50 個(gè)小額(100 萬(wàn)-300 萬(wàn)元);有限合伙企業(yè)和有限責(zé)任公司則不能超過(guò)五十人(《合伙企業(yè)法》、《公司法》)。

5、稅收優(yōu)勢(shì):

契約型基金本身為一筆集合財(cái)產(chǎn),不被視為納稅主體,并且不代扣代繳個(gè)人所得稅;有限合伙企業(yè)也不被視為納稅主體,但代扣代繳個(gè)人所得稅(20%);公司制企業(yè)本身為納稅主體(25%企業(yè)所得稅),代扣代繳個(gè)人所得稅(20%)。